Quelle est la meilleure assurance vie en 2020 ?

L’ assurance vie est la star de l’investissement en France. Cependant, le marché compte plusieurs centaines de contrats d’assurance-vie et ils ne sont pas tous égaux. On peut même dire qu’il existe un écart entre la meilleure et la pire assurance vie. Dans cet article, nous vous aidons à trouver la meilleure assurance vie !

Si vous ne connaissez pas bien le fonctionnement de l’assurance-vie, consultez notre guide complet sur l’assurance-vie !

A lire également : Assurance crédit : pourquoi choisir l'option 50 ?

Plan de l'article

- Le résumé de notre comparaison

- La meilleure assurance vie en détail

- L’assurance Darjeeling

- Yomoni pour un bon investissement

- assurance vie Linxea Spirtit 2

- assurance vie Evolution Life

- Goodvest : un investissement éco-responsable !

- Notre conseil : diversifier

- Contrats à éviter

- Comment améliorer les performances de votre assurance vie ?

- FAQ

- Quels sont les avantages de l’assurance vie ?

Le résumé de notre comparaison

Vous ne souhaitez pas entrer dans les détails de notre sélection ? Vous pouvez aller droit au but avec le haut de notre comparaison : 6 assurances vie sélectionnées sur plus de 200 analysées !

Chacun y trouvera son compte : gestion gratuite ou gestion gérée. Et aussi, les meilleures assurances vie pour investir dans l’immobilier ou investir éco-responsable !

A découvrir également : Les meilleures assurances vie du moment : comment choisir ?

La meilleure assurance vie en détail

Linxea Avenir, un contrat polyvalent

Linxea est un courtier en ligne indépendant et un spécialiste de l’assurance vie. Avec 20 ans d’expérience, on peut même dire qu’elle est le leader du marché en ligne (autrefois exclue les grandes banques en ligne).

Linxea offre plusieurs vies assurances dont Linxea Avenir, leur contrat vedette. Outre les coûts très avantageux (pas de frais de versement ni de frais d’arbitrage et de frais de gestion à 0,6 % par an), c’est la diversité et la qualité des soutiens à l’investissement que nous apprécions :

- Un fonds de capital garanti très solide : jusqu’à 2% de rendement en 2020 ;

- Une belle gamme d’ETF : avec 81 trackers disponibles, cela en fait un excellent contrat pour investir en bourse à moindre coût ;

- 24 immobilier fonds, pour diversifier votre portefeuille.

- Sans oublier près de 700 supports classiques et même un certificat pour investir dans l’or !

L’assurance Darjeeling

Darjeeling est une police d’assurance-vie assurée par Swiss Life et commercialisée par le courtier Direct Placement. C’est une belle affaire et ce n’était pas facile de ne lui donner que la deuxième place.

✅ Le fonds en euros est clairement l’un des atouts du contrat : jusqu’à 2,9 % en 2020, c’est tout simplement la meilleure performance du marché !

Mais attention tout de même, le taux obtenu dépend du montant investi et de la part en unités de compte (détails ici). Avec moins de 250 000€, vous obtenez « seulement » 2,70% au meilleur des moments, ce qui est déjà excellent !

✅ La diversité des aides à l’investissement constitue le deuxième point fort de cette assurance vie :

- 1000 fonds, rien que ça !

- dont plus de 50 ETF accessibles sans frais supplémentaires.

À ce stade, vous pourrait vous poser la question : Linxea Avenir ou Darjeeling ? Il était très difficile de décider entre eux dans notre comparaison, alors pourquoi pas les deux !

Jusqu’à 500€ offerts à l’ouverture de l’assurance vie Darjeeling !

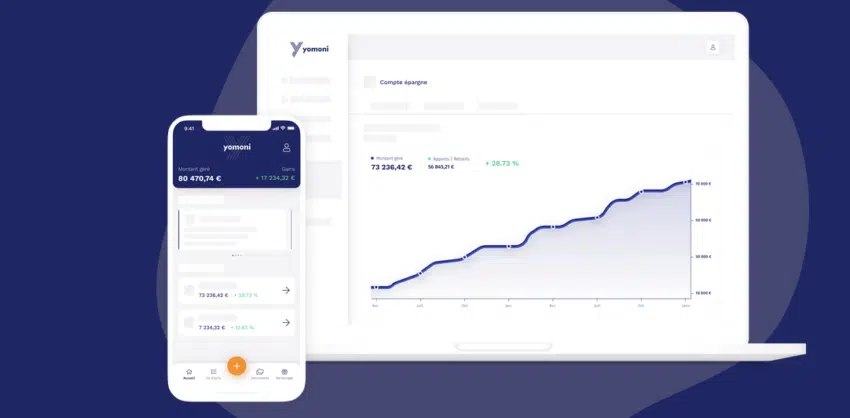

Yomoni pour un bon investissement

Yomoni est une Fintech lancée en 2015 avec l’ambition de donner un nouveau départ à la gestion de votre épargne. Il est clair que le pari est réussi !

Voici ce que nous aimons chez Yomoni :

- simplicité et modernité : tout est conçu pour rendre l’investissement accessible à tous. La startup se distingue par l’ergonomie et la clarté de sa plateforme.

- frais réduits : pas de frais de versement ni de frais d’arbitrage.

- gestion gérée efficace : Yomoni conseille l’un des 10 profils d’investisseurs, puis gère tout pour vous (voir performances).

- ETF 100% : en investissant avec des ETF, Yomoni se différencie de la gestion gérée traditionnelle : moins de coûts et plus de diversification !

✅ Vous n’avez rien à faire , Yomoni sera donc parfaitement adapté si vous n’avez pas les connaissances ou le temps nécessaires pour gérer vous-même vos investissements.

Jusqu’à 350 euros offerts pour l’ouverture d’une assurance vie Yomoni !

assurance vie Linxea Spirtit 2

Linxea Spirtit 2 est une autre assurance vie commercialisée par Linxea et assurée par Spirica (filiale du Crédit Agricole).

✅ Cette assurance vie est tout simplement la moins chère du marché : 0,5% de frais de gestion sur unités de compte.

Malheureusement, vous ne trouverez pas d’ETF pour investir en bourse.

✅ D’autre part, c’est une excellente assurance vie pour investir dans l’immobilier :

- avec 32 SCPI, OPCI et SCI ;

- et tous les loyers qui vous sont payés, contrairement aux autres contrats.

Cela en fait un contrat de choix pour quiconque cherche à générer un revenu régulier à partir d’un capital déjà existant (cas typique des placements de retraite). Toutefois, notez que la part de SCPI est limitée à 50 % des économies réalisées dans le contrat.

Le SCI est une excellente alternative à SCPI pour investir dans l’immobilier car les frais y sont moins élevés.

assurance vie Evolution Life

Evolution Life est une police d’assurance vie commercialisée par Life Assurance.com et assurée par Aviva. Ce contrat présente deux avantages majeurs :

- la possibilité d’investir dans 3 SCI différents (max 30 % du contrat) ;

- et l’un des meilleurs fonds en euros du marché : jusqu’à 2,82 % en 2020 !

Ainsi, par exemple, l’allocation 3 x 1/3 suivante :

- un tiers des fonds en euros,

- un tiers de SCI,

- un tiers avec un fonds d’actions diversifié à l’échelle mondiale,

vous avez une assurance vie très solide pour préparer votre retraite 🙂

Goodvest : un investissement éco-responsable !

Les enjeux climatiques sont plus importants que jamais. Vos investissements, en finançant des entreprises qui préservent la planète au détriment de celles qui polluent, peuvent contribuer à améliorer la situation.

🌱 Goodvest est une start-up qui commence par un objectif clair : que vos investissements servent à limiter le réchauffement climatique !

Ce que nous aimons chez Goodvest, c’est :

- éco-responsable gestion ;

- aides à l’investissement labellisées, choisies avec soin pour préserver la planète ;

- transparence totale sur les frais et aucun frais de paiement ni frais d’arbitrage.

- la possibilité de choisir des thèmes d’investissement (transition écologique, emploi et solidarité, accès à l’eau, santé, etc.).

Alors si cela correspond à vos convictions, n’hésitez plus !

Les coûts

Le montant des dépenses d’assurance vie est l’un des principaux critères de choix du meilleur contrat. Les frais sont plus importants que les performances passées, qui ne préjuge pas toujours des performances futures !

Cependant, les frais ne sont pas faciles à déchiffrer. Le marketing agressif de certains acteurs peut même suggérer qu’il n’y a aucun coût… ce n’est évidemment pas vrai !

Voici tous les coûts à analyser :

- frais de paiement : ils sont déduits lorsque vous ouvrez votre contrat et chaque nouveau paiement. La gamme Life Insurance Pure Players a des contrats généralisés sans frais d’inscription. S’enfuir si on vous propose un contrat avec un droit d’entrée !

- frais d’arbitrage : ils sont facturés chaque fois que vous modifiez la composition de votre portefeuille d’investissement — c’est ce qu’on appelle l’arbitrage. Encore une fois, un bon contrat ne doit pas comporter de frais d’arbitrage.

- frais de gestion : il s’agit de frais annuels déduits du montant de votre épargne. Ils varient de 0,60 % à 1 % selon le contrat. En outre, les unités de compte (UA) et le fonds en euros d’un même contrat peuvent avoir une gestion différente frais.

- les coûts des aides à l’investissement : ces frais ne sont presque jamais affichés et pourtant ils sont souvent les plus importants. Ce sont les frais perçus par les sociétés de gestion qui gèrent les unités de compte de votre assurance vie (fonds d’actions, fonds obligataires, SCPIs, ETF, etc.). Il faut savoir qu’une partie de ces coûts est fréquemment remboursée à l’assureur et au courtier sous forme de rétrocessions. Vous pouvez les obtenir dans le document d’information clé pour l’investisseur (KICD) pour chaque support.

Ainsi, l’assurance-vie peut avoir des frais de gestion apparemment faibles (par exemple 0,6 % par an) mais compenser cela en n’offrant que des aides à l’investissement avec des frais très élevés que vous ne verrez pas (de 1,5 % à 2 % par an). Pour éviter cet écueil, il faut veiller à garantir la diversité des aides à l’investissement et, en particulier, la possibilité d’investir avec des ETF (nous le détaillerons un peu plus loin).

Le Fonds pour l’euro

Le fonds en euros est un fonds à capital garanti. C’est ça l’un des principaux actifs de l’assurance vie sur le PEA et le compte titres qui ne l’offrent pas.

Toutefois, le Fonds de l’euro ne devrait plus être au centre de vos préoccupations car il est de moins en moins efficace. Cependant, certaines assurances vie parviennent à faire de leur mieux avec des fonds en euros un peu plus efficaces que les autres. Pour ce faire, privilégiez les fonds en euros boostés avec une composante immobilière. Un bon fonds en euros est un fonds dont la performance était supérieure à 1,5 % en 2020 .

Sachez que de nombreux fonds en euros offrent un bonus de performance sur le fonds en euros en fonction de la proportion d’unités de compte dont vous disposez : moins vous avez de fonds en euros, plus il sera efficace !

Unités de compte (UC)

Les unités de compte (UC) sont toutes des matières d’investissement, à l’exception du fonds en euros. La qualité des aides à l’investissement éligibles au contrat est le deuxième critère le plus important, pour deux raisons :

- Les aides à l’investissement contribuent de manière significative aux coûts totaux (voir ci-dessus) ;

- elles sont le vecteur de performance.

Il existe trois grandes catégories d’unités de compte :

- Fonds d’investissement traditionnels (actions et obligations) ;

- ETF également appelés trackers ;

- fonds immobiliers (SCPI, OPCI et SCI).

Les fonds d’investissement classiques sont les plus proposés. Il s’agit de fonds gérés à l’ancienne par une équipe de gestionnaires. Ils sont souvent gérés par des sociétés prestigieuses (Rothschild, Exchequer Financial, Carmignac, etc.) ou par de grandes institutions financières (BNP, Blackrock, Amundi et société). Malgré le prestige de leur marque, ces fonds ne sont malheureusement pas performants et ils sont surtout très chers ! Comptez entre 1,5 % et 2,5 % par an pour un fonds d’actions et environ 1 % pour un fonds obligataire.

Au contraire, les ETF (Exchange Traded Fund) sont des médias à faible coût (environ 0,25 % de frais annuels). Ils vous permettent également de bien diversifier votre assurance vie, en investissant dans plusieurs centaines d’actions. Dans notre comparaison, nous avons naturellement apprécié l’assurance vie avec les ETF.

Priorisez l’assurance vie avec un large choix d’ETF ! Pour en savoir plus, consultez notre article consacré aux ETF.

fonds immobiliers Les vous permettent d’investir dans l’immobilier sans avoir à gérer vous-même un appartement locatif. Les SCPIs sont des sociétés d’investissement qui achètent, entretiennent et louent plusieurs dizaines de bâtiments. Avec les SCPIs, vous diversifiez votre patrimoine et vous percevez des loyers, tout en profitant de l’imposition avantageuse de l’assurance-vie.

Les OPCI fonctionnent de la même manière. Mais, pour fournir des liquidités, ils sont également constitués d’actifs obligataires.

Qualité de service et expérience client

À tous les critères quantitatifs que nous venons d’examiner, nous devons ajouter la qualité de votre interlocuteur. L’assurance vie est une richesse outil aux multiples facettes (investissement, fiscalité, transmission) et il est important de se faire accompagner par des conseillers compétents.

Enfin, sachez que de nombreux assureurs et courtiers ont une activité archaïque. Et si, comme moi, vous ne voulez pas envoyer de lettres pour effectuer un retrait ou un paiement mais que vous voulez pouvoir tout gérer depuis votre ordinateur ou votre smartphone, il est important que votre courtier dispose d’une application web digne de ce nom.

Avec l’expérience, vous trouverez les meilleurs conseils de courtiers en ligne Les conseils d’Hugo . Spécialistes de l’assurance-vie, les conseillers maîtrisent bien mieux le sujet que dans les banques universelles. C’est également chez vous que vous aurez la meilleure expérience sur le web et le plus de fonctionnalités.

Notre conseil : diversifier

La diversification est un élément clé de la gestion de patrimoine, à la fois dans la constitution de votre portefeuille d’actions et dans le choix de vos placements. Vous pouvez ouvrir plusieurs assurances vie contrats, ne vous en privez pas. Cela permettra entre autres de juger par vous-même de la qualité des conseillers et de l’expérience client.

Il faut également savoir que l’État français garantit les pertes causées par la faillite de votre assureur jusqu’à 70 000€ . Cette garantie est valable pour chacun de vos contrats tant qu’ils proviennent de différents assureurs. Même s’il s’agit de diversifier, prenez soin d’ouvrir des contrats avec différents assureurs. Attention, deux banques ou deux courtiers peuvent avoir le même assureur. Par exemple, Linxea Avenir et Fortuneo Life sont deux assurances vie assurées par Suravenir.

Les conseils d’Hugo Avec plusieurs assurances vie, vous pouvez profiter des avantages de chacun. Par exemple :

- Linxea Avenir et Darjeeling investissent dans des ETF ;

- Linxea Spirit et Evolution Vie investissent dans l’immobilier.

Contrats à éviter

Les contrats à éviter sont les suivants : surtout ceux commercialisés par les banques traditionnelles (Société Générale, Crédit Agricole, BNP, etc.) Ce sont des pièges à tous les niveaux :

-

- Des frais d’entrée exorbitants, souvent plus de 2 %.

- Un univers d’investissement limité aux fonds de la banque (ou des filiales) avec des frais élevés et des performances décevantes.

- Des « conseils » souvent mal avisés et biaisés par rapport aux objectifs commerciaux.

Les sites Web qui ne vous permettent généralement pas de gérer correctement votre assurance vie.

Les contrats d’assurance-vie des banques en ligne sont en quelque sorte similaires à ceux des grandes banques. Ils sont souvent plus chers que les meilleures assurances vie, et le nombre d’ETF éligibles est souvent faible. Toutefois, si vous souhaitez avoir tous vos comptes au même endroit, les services bancaires en ligne peuvent être pratiques. De notre comparaison, il ressort alors que les deux meilleurs contrats sont

-

- La vie Fortuneo ;

- la vie de Boursorama :

Si vous avez déjà ouvert un contrat il y a plusieurs années, il faut savoir que depuis 2019 et l’introduction de la loi PACTE, vous pouvez transférer une assurance-vie d’un courtier à un autre ou d’une banque à une autre, à condition que l’assureur du contrat soit le même. De cette façon, vous conservez l’historique fiscal de votre assurance vie.

Attention, évitez la gestion pilote des contrats des banques en ligne , elles sélectionnent exclusivement des fonds à frais élevés et n’incluent pas les ETF.

Comment améliorer les performances de votre assurance vie ?

Avec un rendement annuel de 1,5 %, les fonds en euros ne sont plus ce qu’ils étaient auparavant et la tendance à la baisse devrait se poursuivre pendant encore plusieurs années. Pour améliorer les performances de votre police d’assurance vie, nous vous recommandons donc de limiter la proportion de fonds en euros et de miser sur des supports d’unités de compte… à condition de bien faire les choses.

Profitez de la performance de la bourse avec les ETF

La première façon d’obtenir une bonne performance dans votre assurance vie consiste à constituer un portefeuille d’actions diversifié avec des ETF. Les ETF sont des médias à faible coût qui permettent d’investir dans des centaines d’entreprises à travers le monde. Vous bénéficiez de la croissance d’entreprises telles que Google, Apple, LVMH, Peugeot et bien d’autres. Vous recevez également leurs dividendes.

Avec un portefeuille de ce type, vous pouvez vous attendre à atteindre une performance allant jusqu’à 8,5 % par an , en moyenne. Les plus novices d’entre vous peuvent commencer par notre article « Comment démarrer sur le marché boursier ?

» Pour ceux qui ont déjà un peu de bouteille, j’explique comment constituer un portefeuille d’ETF ici !

Recueillir des loyers avec SCPiS

SCPIs sont la deuxième option intéressante pour booster votre contrat. Avec le SCPI, votre argent est investi dans un parc immobilier et, en retour, vous recevez des loyers. L’avantage des CPI par rapport à un investissement boursier est la régularité des revenus. L’immobilier est moins volatil que les marchés financiers. D’autre part, les frais sont plus élevés et les rendements sont plus faibles. Avec un CPI correct, vous pouvez vous attendre à obtenir environ 4 % par an Les , en moyenne. Nous vous aidons à choisir vos SCPIs ici !

Les conseils d’Hugo

- Nous recommandons les SCPIs aux personnes qui ont déjà un patrimoine constitué et qui souhaitent en tirer un revenu régulier . Ils sont particulièrement bien adaptés pour compléter la retraite.

- Pour constituer du capital et augmenter votre patrimoine, un portefeuille d’ETF bien diversifié sera plus pertinent.

- Et comme toujours dans de tels cas, si votre patrimoine le permet, investir dans ces deux actifs reste la meilleure chose à faire. D’où l’utilité de disposer de plusieurs assurances vie !

FAQ

Pourquoi les banques et les banques en ligne ne sont-elles pas dans cette comparaison ?

Tout simplement parce que leur assurance vie n’est pas à la hauteur (généralement avec des frais plus élevés) ! Pour avoir une vue complète du marché, vous pouvez consulter notre classement d’assurance vie avec plus de 200 polices analysées.

Quelle assurance vie choisir ?

Le choix de votre assurance vie ne doit pas être basé uniquement sur des critères quantitatifs. Vous devez d’abord définir vos objectifs : — gérer vous-même ou déléguer la gestion ; — viser la rentabilité à long terme, auquel cas il est préférable d’avoir une assurance-vie avec une bonne gamme de supports boursiers ; — ou viser une stabilité mais des revenus modérés, auquel cas mieux une belle gamme de soutiens immobiliers ; — ou viser la sécurité, et dans ce cas, la performance du fonds en euros sera primordiale. Ensuite, il vous suffit de vous référer à notre comparaison !

Comment comparez-vous l’assurance vie ?

Pour comparer l’assurance-vie, nous vous recommandons de vous concentrer sur ces 3 critères principaux : — la qualité et la diversité des médias ; — la performance du fonds en euros ; — les frais (mais pas seulement les frais d’entrée, les frais de gestion également).

Combien gagne l’assurance-vie ?

Le taux d’assurance vie, ou plutôt celui du fonds en euros à capital garanti, peut varier de 0 % pour les pires contrats à plus de 2,5 % pour les meilleurs (en 2020). Mais pensez aussi aux soutiens boursiers que vous pouvez mettre en assurance vie et qui peuvent payer beaucoup plus !

Comment fonctionne l’assurance vie ?

Plus qu’un investissement, l’assurance-vie est une enveloppe fiscale. Cela signifie qu’il s’agit d’un « compte » dans lequel vous pouvez effectuer divers investissements, bourses ou biens immobiliers. Cela donne également la possibilité de réaliser un investissement sécurisé au sein du fonds en euros, dont le capital est garanti. Nous vous expliquons comment fonctionne l’assurance vie ici !

Quels sont les avantages de l’assurance vie ?

Si l’assurance vie compte de nombreux adeptes, c’est parce qu’il présente de nombreux avantages qui vont au-delà du cadre fiscal. Voici quelques raisons d”investir en assurance vie :

- L’assurance vie possède un des meilleurs taux de rendement : depuis un certain temps, on observe une baisse généralisée des taux de rendement de tous les produits sécurisés (livret A, PEL…). Pourtant, celui du fonds euro de l’assurance vie est resté à un bon niveau, faisant du contrat d’assurance vie un placement plus intéressant que les autres. Il est important de noter que chaque compagnie d’assurance propose des taux légèrement différents. Ainsi, pour dénicher la meilleure offre qui vous permettra d’obtenir les meilleurs rendements, vous devez comparer les offres de plusieurs prestataires. Pour obtenir des résultats plus rapides et fiables, ayez recours à un comparateur d’assurance en ligne.

- L’assurance vie joue le rôle d’une enveloppe fiscale : ceci signifie que l’argent placé dans ce contrat peut être positionné sur les supports de votre choix. En effet, il existe deux formes d’assurance dont la première est l’assurance monosupport. Ce dernier est le contrat le plus sûr qui convient aux personnes qui ne veulent pas prendre de risque (le risque de perte est nul.). L’argent y est placé sur le fond en euros et ce dernier produit des intérêts chaque année. La deuxième forme d’assurance est l’assurance multisupport Ce contrat convient aux personnes qui veulent obtenir un maximum de gain, tout en prenant quelques risques. Ici, une partie de votre investissement est placé sur le fond en euro et le reste est investi dans les unités de compte qui donnent accès aux marchés immobiliers et financiers. Ce sera à vous de choisir dans quel domaine vous souhaitez investir votre argent, en gardant à l’esprit que vous pouvez réaliser des gains considérables ou plutôt des pertes importantes.

- L’assurance vie rend la transmission de patrimoine hors succession possible : l’assurance vie est hors succession, c’est-à-dire que lorsque vous souscrivez à ce contrat, vous pouvez désigner un ou plusieurs bénéficiaires de votre choix. A votre décès, l’argent cotisé sera versé à chaque bénéficiaire dans d’excellentes conditions fiscales. Ces derniers jouissent également d’un abattement individuel sur le capital encaissé. En plus, le taux de taxation au-delà de l’abattement reste également très intéressant.

- L’assurance vie offre un abattement sur le capital transmis, cotisé après 70 ans : en cas de décès de l’assuré, le capital cotisé après 70 ans pourra également être soumis à l’abattement qui est appliqué au reste de la succession.